Consumo consciente, clave para cambiar el mundo

Podemos cambiar el mundo? Cuál es nuestra capacidad real de impacto sobre el entorno que nos rodea? Lara de Castro, HR Business Partner de 11Onze, explica qué es el consumo consciente y como podemos contribuir a la sostenibilidad del planeta con nuestras decisiones de compra cotidianas.

A menudo subestimamos el impacto que nuestros actos individuales tienen sobre el entorno que nos rodea. Pero todas las acciones, por pequeñas que sean, contribuyen a modelar el mundo. Lara de Castro lo deja claro en el siguiente video con un ejemplo muy evidente.

Cómo ella misma advierte, hay muchas personas que piensan que un acto individual a menudo “es demasiado débil” para tener un impacto significativo en el entorno, “pero no es así”. Cada acción cuenta y tiene consecuencias que se pueden acumular a las del resto de la comunidad. La realidad es que “nuestras decisiones más cotidianas son relevantes, por pequeñas que sean”. En este sentido, es muy evidente el papel que juegan todas las decisiones de compra si somos consumidores conscientes.

Qué es el consumo consciente?

Los consumidores conscientes son personas que escogen los productos y los servicios con criterios que van “más allá de la relación calidad-precio”, puesto que incluyen el impacto ambiental y social como un elemento decisorio en sus hábitos de compra. Una consecuencia es la apuesta por el comercio de proximidad, que “es una manera de apoyar a los productores locales y evitar el impacto económico y ambiental del transporte”, como explica Lara de Castro.

Otro ejemplo de consumo consciente lo encontramos en el agua. Si queremos reducir la contaminación en el planeta, podemos sustituir el consumo de agua embotellada, “con todas las consecuencias que sabemos que tiene el plástico”, por agua del grifo tratada con filtros sostenibles.

Como indica Lara de Castro al final del video, si todos somos más conscientes “en los pequeños detalles de la vida cotidiana” la realidad es que “sí que podemos cambiar el mundo”. La decisión es nuestra.

Si quieres descubrir cómo beber la mejor agua, ahorrar dinero y ayudar al planeta, entra en Imprescindibles 11Onze.

Moltes llars tenen joies d’or o altres peces d’aquest metall preciós que amb el pas dels anys han perdut la seva brillantor. L’or gairebé no s’oxida, però la brutícia acumulada pel contacte amb la pell i cosmètics pot malmetre el seu aspecte. T’expliquem com netejar i cuidar les teves joies d’or amb productes naturals.

L’or pot perdre la seva lluentor natural pel contacte amb el pH de la nostra pell o per reaccions amb substàncies líquides, com el clor de la piscina o altres agents nocius. Per a mantenir l’esplendor de les peces d’or, es recomana netejar-les amb un drap blanc de cotó, com fan els joiers a l’hora de manipular-les, evitant així que el contacte amb la pell els hi resti lluentor. Existeixen moltes maneres tradicionals, naturals i efectives de netejar les teves peces d’or. A continuació t’expliquem alguns dels trucs clàssics per retornar la brillantor a aquest metall preciós:

Netejar amb sabó

- Barrejar unes gotes de sabó de rentar plats suau amb aigua tèbia en un recipient.

- Submergir la peça d’or al recipient durant uns quinze minuts una vegada estigui llesta la mescla. Veuràs que les impureses es desincrusten soles.

- Retirar la peça d’or del recipient i esbandir bé amb aigua tèbia.

- Assecar-la bé amb un drap suau.

- Repetir aquest procés tantes vegades com creguis necessari.

Recuperar la lluentor amb vinagre

- Barrejar en un recipient ½ tassa de vinagre blanc i 2 cullerades de bicarbonat de sodi

- Submergir les peces d’or que estiguin brutes o hagin perdut la seva lluentor, durant dues hores.

- Esbandir les joies d’or amb aigua freda i assecar-les amb un drap suau. També es pot fer servir una camusa abrillantadora.

Preservar la brillantor amb bicarbonat de sodi

- Barrejar tres cullerades de bicarbonat en un recipient amb un dit d’aigua tèbia. Remoure fins a formar una mescla consistent.

- Aplicar aquesta mescla sobre les peces d’or que vulguis netejar.

- Un cop aplicada la mescla sobre les joies, tirar un raig de vinagre per activar l’efervescència que desprengui la brutícia de les joies.

- Esperar uns minuts i retirar la mescla

- Esbandir amb abundant aigua tèbia, assecar les peces d’or acuradament amb un drap suau.

Or blanc o amb acabat mat

En cas que tinguis una peça d’or blanc o or amb acabat mat, has d’evitar fer servir una camussa per donar brillantor. L’or blanc consisteix en un aliatge d’or pur, de color groguenc, i altres metalls preciosos més blanquinosos, com poden ser el platí, níquel, etc., als que s’hi afegeix un bany de rodi. Per tant, netejant aquestes peces amb una camussa, podries eliminar el bany de rodi o aconseguir una brillantor no desitjada en una peça amb acabat mat.

Guarda or amb or, no barregis metalls preciosos

Per a preservar la lluentor de les teves peces i joies d’or no les guardis al costat d’altres joies o peces en plata o un altre metall. Guarda i classifica les teves peces de valor segons la composició del metall: or amb or, platí amb platí… Evitaràs que l’or o altres metalls s’enfosqueixin i així també faràs que es conservin millor, amb tota la seva lluentor.

Lingots d’or i monedes de col·leccionisme

Els lingots d’or, com els que pots comprar amb Preciosos 11Onze, acostumen a venir precintats o empaquetats amb un blíster termo-segellat que porta un codi certificant el seu origen i autenticitat. Això es fa per certificar i preservar el seu valor, tant quan els compres com a l’hora de vendre’ls. Tot i que pot ser temptador trencar el blíster per tocar la peça amb les nostres mans, no és recomanable.

Les monedes d’or comprades com a inversió també venen empaquetades, però rarament precintades. Així i tot, no és recomanable la seva manipulació per la possible contaminació de la peça i risc de malmetre la moneda quan es neteja. A més, cal tenir en compte que les monedes de col·leccionisme, especialment monedes antigues, poden perdre una bona part del seu valor si es netegen i perden la seva pàtina original.

Si vols descobrir la millor opció per protegir els teus estalvis, entra a Preciosos 11Onze. T’ajudarem a comprar al millor preu el valor refugi per excel·lència: l’or físic.

España es el segundo país de la Unión Europea donde sus ciudadanos tienen más dinero ahorrado sin remunerar. Una gran parte de los ahorros de los españoles se encuentran en cuentas corrientes y depósitos que dan una muy poca rentabilidad que no compensa la inflación. ¿Invertimos poco y mal?

Las familias han tirado de los casi 270.000 millones de euros ahorrados durante las fases de más incidencia de la pandemia para sostener el gasto ante las fuertes subidas de precios de los últimos dos años. Aun así, la reapertura gradual de la economía y el encarecimiento del coste de la vida ha hecho evaporar una buena parte de esta bolsa de ahorro acumulada.

Aun así, después de la erosión sufrida durante el 2022, la tasa de ahorro de los hogares se ha ido recuperando. Se situó en el 6,2% de su renta disponible bruta en el primer trimestre del año, un incremento del 83% respecto al mismo periodo de hace un año. Si se eliminan los efectos estacionales y de calendario, equivale al 14,2% de su renta disponible, 1,2 puntos superior a la del trimestre anterior y la más elevada desde el tercer trimestre de 2021, según los últimos datos publicados por el Instituto Nacional de Estadística (INE).

En total, son 14.119 millones de euros más, al mismo tiempo que la inversión se quedó en 14.200 millones de euros, un 1,3% menos que el año anterior. Por otro lado, se registró una necesidad de financiación de 773 millones de euros, frente a los 7.312 millones de financiación estimada para el mismo trimestre de 2023.

Instrumentos financieros poco rentables

Los depósitos a plazo fijo (38%), la inversión directa (32%), los fondos de inversión (15%) y las letras del Tesoro y bonos de plazo variable, entre otros (11%), son las principales opciones escogidas por los hogares que buscan rentabilizar sus ahorros y protegerse del incremento de costes generalizados. El problema viene dado porque muchas de estas opciones ofrecen una baja rentabilidad que no compensa la inflación.

Por lo tanto, a pesar de que en porcentaje del PIB, los activos financieros netos representan un 144,7%, una ratio 3,4 puntos más elevada que en el ejercicio anterior, muchos ciudadanos no quieren o no saben generar riqueza con sus ahorros, que están siendo consumidos por la elevada inflación.

En el Estado español hay casi un billón de euros en cuentas corrientes o en efectivo, sin remuneración y que incluso, en algunos casos, comportan gastos de mantenimiento. Rodrigo Buenaventura, presidente de la Comisión Nacional del Mercado de Valores (CNMV), apuntaba dos meses atrás en una comparecencia en el Congreso de los Diputados, “Nuestros ciudadanos invierten sus ahorros de modo manifiestamente mejorable”.

Como incrementar el rendimiento de los ahorros

Por norma general, las inversiones que ofrecen grandes rendimientos vienen acompañadas de un alto riesgo, mientras que las inversiones de bajo riesgo ofrecen rendimientos más estables, aunque potencialmente más bajos. Ahora bien, desde 11Onze hemos demostrado que no tiene por qué ser siempre así.

El ahorro con 11Onze siempre parte de una máxima: tienen que ser propuestas seguras. Por eso hemos apostado decididamente por el oro, por su histórico papel como reserva de valor. Te ofrecemos lingotes de oro en dos formatos: Oro Patrimonio y Oro Semilla. Teniendo en cuenta que el oro ha duplicado su valor en los últimos cinco años y que su precio subió un 15% en 2023, se ha consolidado como una opción excelente para hacer frente a la inflación.

La justicia social no tiene por qué estar reñida con generar beneficios por tus ahorros. Gracias a Financia Litigios puedes ayudar a otras personas que han sufrido abusos por parte de la banca o de la Administración, mientras consigues rendimientos de entre el 9% y el 11% por tu dinero.

Se trata de un producto que ha sido estructurado exclusivamente para los miembros de la comunidad 11Onze, ofreciendo dos maneras de participar: una opción que te devuelve el capital y posibles beneficios después de un año, u otra opción en que tu capital trabaja durante unos años y que te proporciona un retorno mensual en el jefe de seis meses.

Si quieres descubrir la mejor opción para proteger tus ahorros, entra en Preciosos 11Onze. Te ayudaremos a comprar al mejor precio el valor refugio por excelencia: el oro físico.

Si te ha gustado este artículo, te recomendamos:

Ahorros

AhorrosEl oro de 11Onze vuelve a superar la inflación

4min lecturaAunque experimentó algunas fluctuaciones a lo largo del año...

Te haremos diez recomendaciones para que puedas disfrutar de tus vacaciones y ahorrar en tus reservas y en muchas cosas más.

Este año se espera que un gran número de personas hagan sus vacaciones en los meses de julio, pero ¿tendremos dinero para nuestras vacaciones tan deseadas? Seguro que todos estamos pensando en verano y, por tanto, en vacaciones. Muchos de vosotros ya tiene en la cabeza a la que desea viajar, pero está esperando nuevas recomendaciones para saber si finalmente podremos coger un avión y disfrutar de una desconexión merecida.

Las vacaciones son necesarias para hacer un reset, disfrutar de los nuestros, lo que es muy necesario, y recargar las pilas para volver al trabajo con la cabeza serena. También es un momento en el que intentamos no estar tan pendientes de los gastos: solemos hacer excesos en las comidas, al comprarnos lo que sabemos que no encontraremos en nuestra ciudad y aprovechamos para ir a aquel hotel que tanto nos apetecía. Por eso, le explicamos algunos consejos para ahorrar en vacaciones, y que la vuelta en septiembre sea más tolerable y sin quebraderos de cabeza.

- Ahorra a un año vista siempre que puedas. El primer paso recomendable es crear un presupuesto estimado del importe que vas a invertir en tu próximo destino y así poder crear un plan de ahorro a un año vista. El método más cómodo es abrir una cuenta de ahorro o monedero en tu banco y realizar una transferencia automática mensual de forma recurrente; así, antes de empezar las vacaciones ya tendrás la cantidad ahorrada que te permitirá realizarlas sin gastos imprevistos.

- Reserva anticipada. El mundo online nos proporciona una alta oferta de precios. Además, si tienes la posibilidad de tener las fechas de tus vacaciones confirmadas a principios de año, podrás ahorrar mucho dinero, obtendrás mejores precios en tu billete de avión, tren, o el transporte que quieras. Cuanto antes lo reserves, ¡mucho mejor! Y lo mismo ocurrirá con el hotel, incluso te recomendamos que reserves en ese restaurante que has estado siguiendo por Instagram, mediante aplicaciones que ofrecen descuentos muy interesantes, incluso del 50%. Es importante que revises en tus reservas los gastos de cancelación, por si fuera necesario.

- Aprovecha el desayuno. Todo el mundo sabe que el desayuno es la comida más relevante del día y que es necesario para grandes caminatas. Haz uso del desayuno si está incluido en tus noches de hotel y prepárate y come como un rey, aprovecha y llévate una fruta para media mañana por si te apetece antes de que llegue la comida.

- Planifica los sitios. Si te encanta hacer una presentación de tu próximo viaje y compartirla con el resto de la gente con la que irás, estás de suerte, porque esta es otra forma de ahorrar dinero. Si haces un listado de los lugares que quieres visitar, tienes la opción de entrar en su sitio web y realizar la reserva. Podrás encontrar promociones, incluso, si son varias personas, podrá beneficiarse de descuentos por grupo. Además, teniendo el ticket comprado es posible que incluso evite largas colas para adquirirlo.

- Cambio de divisas. Aunque la cotización de las monedas no se puede controlar, antes de cambiar dinero, consúltalo con tu banco de confianza unas semanas antes de tu viaje, para informarte si es mejor esperar a los días antes de la salida. En muchos casos, la recomendación será hacerlo en el aeropuerto, ya que las casas de cambio tratan de ofrecerle el mejor cambio. Algo importante, en caso de que durante tu viaje quieras realizar tus compras con tarjeta de crédito, es que cambies una cantidad, aunque sea pequeña, por si surge cualquier imprevisto (ticket de tren, propina, etc.).

- Uso moderado de tarjetas. Como hemos mencionado, cuando estás de vacaciones, lo último en que quieres pensar es en lo que te estás gastando, pero casi siempre tenemos algún exceso… Intenta aplicar las recomendaciones que te hemos hecho hasta el momento y trata de evitar al máximo el uso de las tarjetas de crédito si no está planificado dentro de tus prioridades. En el momento será una compra impulsiva, pero después te llegará una suma importante de gastos.

- Ruta en carretera. Si tu opción vacacional es coger el coche y recorrer algunos pueblos de tu alrededor, utiliza el GPS, que siempre te recomienda la mejor ruta para que evites realizar kilómetros innecesarios y, por tanto, ahorrar en gasolina. Visitar destinos cerca de casa es una opción muy recomendable; a menudo olvidamos los maravillosos lugares que tenemos cerca de nuestra ciudad y que podemos visitar sin tomar un avión.

- Evita restaurantes turísticos. Planifica bien tu tiempo y, cuando visites algún sitio determinado, si es en una zona turística, evita las horas punta para comer o cenar: normalmente, los restaurantes de estas zonas suelen ser de escasa calidad y de alto coste. Es preferible andar cuatro pasos y buscar alternativas de lugares que suelen frecuentar los locales, preguntar en la recepción del hotel, al taxista y, por supuesto, mirar las opciones que encontrarás en los buscadores de Internet.

- Contrata free tours. Búscalos en los centros de las grandes ciudades o pregúntale a ese amigo que viaja mucho, que seguro que ha utilizado. Son guías turísticos que te hacen un recorrido por la ciudad explicándote un montón de cosas muy interesantes sin una tarifa concreta. Si te gusta, es optativo dejarle una propina.

- Financia tus vacaciones. Si ha sido un año difícil y algunos de los consejos que hemos mencionado no los has podido seguir, como hacer una previsión anticipada, no renuncies a unos merecidos días de descanso, encuentra tu agencia de viajes más cercana y financia ese viaje que tanta alusión te hace; también puedes realizar la consulta en tu banco y ampliar tu tarjeta de crédito para poder hacer frente a los gastos o pedir un pequeño préstamo que irás pagando cómodamente mes a mes.

El verano ya está aquí. Aprovecha estas recomendaciones y comienza a soñar despierto. Y recuerda, de la cantidad que te hayas fijado para tu disfrute, divídela entre los días de vacaciones y no gastes más de lo previsto.

11Once es la comunidad fintech de Catalunya. Abre una cuenta descargando la app El Canut para Android o iOS. ¡Únete a la revolución!

A lo largo de la historia, el oro se ha mantenido como el depósito de valor por excelencia, precisamente porque mantiene o aumenta su valor durante periodos de incertidumbre económica. Es por eso que comprar oro físico es una excelente opción de inversión que acostumbra a ser segura y rentable. Aun así, también puede comportar riesgos si no se toman las precauciones adecuadas.

Su rentabilidad a largo plazo, la posibilidad de diversificar y reducir el riesgo de nuestras carteras de inversión y una gran liquidez que permite recuperar rápidamente el dinero invertido en caso de necesidad, convierten al oro en un activo muy atractivo para cualquier inversor o persona que quiera proteger sus ahorros en un periodo inflacionario o en tiempo de crisis económica.

En los últimos cinco años, ha experimentado un aumento espectacular de valor, duplicando su precio y reafirmándose como el activo más valioso del mercado. Sin embargo, conviene adoptar ciertas precauciones y evitar un decálogo de errores en la hora de adquirir este metal dorado que te detallamos a continuación:

Ignorar la pureza del oro

Los lingotes de oro tienen que tener una pureza de, como mínimo, el 99,5%, aunque de que es habitual encontrarnos con lingotes de oro puro al 99,99%, mientras que las monedas tienen que contar con al menos un 80% de pureza. Aquellos lingotes y monedas que no cumplan con estos estándares de pureza estarán sujetos al IVA estándar del 21%, que se aplica a la compra otros metales preciosos. El oro de Preciosos 11Onze garantiza la máxima pureza (999,99 sobre 1.000).

Confundir el oro físico con el digital

Es fundamental tener muy claro que el oro físico es una materia prima que, una vez que se adquiere, automáticamente pasa a ser propiedad del cliente. Por otro lado, el oro digital, normalmente en forma de ETF, son unos fondos cotizados a cargo de un gestor, que funcionan mediante un sistema de apalancamiento, de manera que no todas las onzas de oro que están representadas en las participaciones del ETF tienen un oro físico detrás que las apoye.

No tener en cuenta la recompra

Una de las primeras preguntas que hay que hacer al comerciante o plataforma que nos ha vendido el oro es si, en caso de que queramos venderlo, nos ofrece un servicio de recompra. En caso contrario, tenemos que sospechar del precio de venta y de la fiabilidad del comerciante. Desde 11Onze facilitamos a nuestros clientes que guardan su oro en casa el encuentro de un comprador al precio más beneficioso posible para el cliente o se los vendemos al mejor precio posible si han contratado un servicio de custodia con nosotros.

No planificar el almacenamiento

El oro físico necesita un almacenamiento seguro como cajas fuertes o servicios de almacenamiento profesional. No tener un lugar seguro puede exponer tu inversión a robos. Contratando un servicio de custodia te aseguras que tu oro estará protegido y asegurado por una empresa especializada en almacenamiento de metales preciosos.

Si quieres descubrir la mejor opción para proteger tus ahorros, entra en Preciosos 11Onze. Te ayudaremos a comprar al mejor precio el valor refugio por excelencia: el oro físico.

¿Eres un ahorrador particular o un inversor institucional? ¿Piensas en agregar valor a tus ahorros a largo plazo o en obtener rentabilidad a corto? ¿Eres conservador, moderado o agresivo? En 11Onze hacemos un repaso a los diferentes perfiles del ahorrador. ¿En cuál encajas tú?

En los mercados financieros, hay gente para todo. Ya lo hemos explicado alguna vez en La Plaça: cuando gestionamos nuestro dinero, hay un componente emocional muy fuerte, pero también hay motivaciones, objetivos y retos que nos espolean. Es importante que sepamos a qué responde nuestra actitud hacia el dinero si queremos tener una buena salud financiera y, está claro, si queremos aprender a gestionar nuestros ahorros de la manera más adecuada.

¿Trabajas para ti o para muchos?

- El ahorrador nato. Es una persona física o jurídica que hace operaciones por cuenta propia, es decir, para mover una cartera particular, a menudo para sacar rentabilidad de los ahorros.

- El inversor institucional. Suele actuar para un capital de muchos inversores, como por ejemplo fondos de inversión, fondos de pensiones o compañías de seguros. Este inversor institucional acostumbra a tener mucha influencia, porque hace trabajo para muchos accionistas a la vez.

¿Horizontes largos o metas inmediatas?

- El estratega. El ahorrador que marca estrategias a largo plazo es aquel que tiene un horizonte en que prevé dar valor a una empresa o cartera. Por eso, este perfil acostumbra a buscar nichos de mercado que conoce bien, donde se siente seguro.

- El instintivo. En cambio, el perfil más financiero tiene por objetivo generar rentabilidad a corto y medio plazo y, por eso, apuesta por inversiones iniciales. Habitualmente, no interviene de forma directa en las empresas donde invierte, ni las conoce especialmente.

¿Conservador, moderado o agresivo?

- El conservador ahorra. Los ahorradores conservadores acostumbran a tomar decisiones que son de muy bajo riesgo, en activos donde la renta es fija, como los bonos estatales y activos de renta variable con mucha fortaleza, como el oro.

- El moderado, ni blanco y ni negro. En cambio, el inversor moderado busca más el riesgo que la estabilidad, y por eso acostumbra a combinar activos de renta fija y otros más volátiles.

- El agresivo, amante del riesgo. Finalmente, encontramos el inversor agresivo, que no piensa tanto en aumentar los ahorros, sino que le motiva el riesgo. Sus inversiones son muy volátiles, con una cartera diversificada, para rentabilizar al máximo. Este perfil acostumbra a tener mucha experiencia en mercados financieros.

Cómo mueves el dinero, explica quién eres

- El filántropo de amigos y familia. En qué apostamos nuestros ahorros también explica quién somos. Están, por ejemplo, los que solo piensan en invertir, no tanto para ahorrar, sino por confianza con un proyecto que les es próximo, de los amigos o de la familia.

- Los ángeles que dan. También están los llamados ‘angels business’, que deciden que, con su dinero, quieren apostar por dar valor a un sector que conocen mucho, en el cual creen firmemente.

- El gestor patrimonial. En el mercado también encontramos a todos aquellos inversores que trabajan para grandes patrimonios familiares, sea para una sola familia o para muchas.

- El aventurero del capital riesgo. También están todos aquellos inversores, a menudo agresivos, que han decidido entrar directamente en el accionariado de empresas, ya sea buscando un poco de aventura, porque son ‘startups’ punteras que pueden resultar un buen negocio en poco tiempo o por capital privado más consolidado.

- El inversor sostenible. Y, finalmente, tenemos aquel ahorrador que ha decidido, por conciencia ecológica, no renunciar al mercado financiero, pero hacerlo en inversiones sostenibles y con criterios ESG.

11Onze es la comunidad fintech de Cataluña. Abre una cuenta descargando la super app El Canut en Android y Apple. ¡Únete a la revolución!

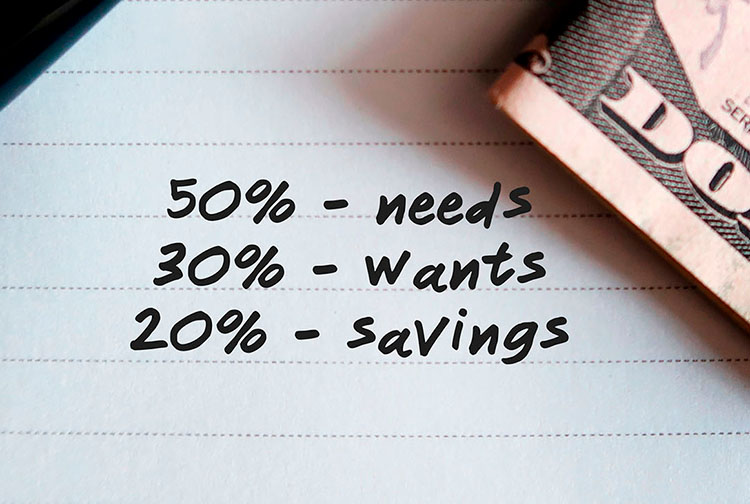

Aprender a administrar como gastamos nuestro dinero es primordial a la hora de reducir los gastos familiares, y los pequeños desembolsos pueden acabar lastrando nuestra economía más del que nos pensamos.

El empresario escocés-estadounidense Andrew Carnegie (1835-1919) formuló el viejo dicho: “Take care of the pennies and the pounds will take care of themselves”, que viene a ser: “Cuida los céntimos y los euros se cuidarán ellos mismos”, para recordar a sus empleados de la necesidad de controlar los pequeños gastos. Aun así, estos pequeños desembolsos pueden acabar lastrando nuestra economía familiar.

Se conocen como gastos hormiga toda una serie de pequeños pagos por servicios o productos, a veces innecesarios, que realizamos diariamente, casi inconscientemente, pero que poco a poco van menguando una parte importante de nuestro presupuesto en al cabo del año. Cuántas veces nos hemos preguntado: “Pero, ¿en qué me he gastado el dinero este mes?”.

Normalmente, no damos importancia a estos gastos cotidianos gracias a su coste relativamente bajo, no obstante, identificarlos y reducirlos puede significar la diferencia entre no llegar a fin de mes, o tener un presupuesto que nos permita ahorrar e ir de vacaciones.

Reducir los gastos invisibles

Todos somos conscientes de los costes de las facturas de la luz, teléfono, gas, agua, y las tenemos asumidas como un hecho consumado. Aun así, por pereza, o para evitar problemas, pocas veces nos planteamos cambiar de proveedor para reducir el precio de la factura mensual. Un pequeño esfuerzo que podría significar centenares de euros ahorrados a final de año.

El café, el cruasán, el menú de la comida, son pequeños caprichos que nos alegran el día, pero un ejemplo perfecto de microgastos, a pesar de que no siempre prescindibles, de los que podemos reducir el coste. Llevar la comida hecha de casa o comprar en el supermercado en vez de ir cada día al bar solo nos ahorra unos pocos euros semanales, aun así, sin duda, nos sorprenderá el ahorro que podemos lograr al calcular cuánto suponen estos microgastos en la factura anual.

Las comisiones bancarias y las tarjetas de crédito son unos gastos a los cuales no damos demasiada importancia, pero que van sumando. Algunas entidades bancarias se aprovechan del hecho que estas pequeñas comisiones no serán vistas o reclamadas por los clientes. Reducir o eliminar el número de tarjetas de crédito, y optar por una modalidad de pago aplazado a final de mes que nos evite pagar intereses, y son opciones que solo requieren un mínimo de esfuerzo por nuestra parte.

Cambiar los hábitos de consumo

Fijarse en la compra de cada día, comparar precios entre establecimientos o aprovechar las ofertas puede ahorrarnos una cantidad importante de dinero, pero cambiar nuestros hábitos de consumo es igualmente importante. Evitar comprar agua embotellada, que a menudo tiene un precio desmesurado, y beber agua del grifo o usar filtros, nos puede suponer un ahorro considerable que, a la vez, contribuye a la reducción de residuos plásticos al medio ambiente.

Aun así, ¿cuántas veces cogemos el coche para distancias cortas? Y ¿cuánto tiempo y dinero perdemos buscando aparcamiento? Quizás podemos plantearnos si un paseo, coger el transporte público o utilizar una bici son más adecuados para algunos de estos trayectos. Nuestro bolsillo, salud, y el planeta nos lo agradecerán.

Hacer un replanteamiento de nuestros hábitos de consumo y reducir los gastos hormiga no nos tiene que conducir a hacer una vida monacal de austeridad, al contrario, nos puede ayudar a tener un buen presupuesto para disfrutar de los caprichos que nos enriquecen la vida, mientras eliminamos gastos que nos la hacen más difícil.

Si quieres lavar la ropa sin ensuciar el planeta, 11Onze Recomienda Natulim.

Tot i que qualsevol moment de l’any és bo per començar a estalviar, també és veritat que fàcilment podem trobar una excusa per no fer-ho mai. La pèrdua de poder adquisitiu per la inflació desbocada, els sous baixos, les rebaixes, el Black Friday! No obstant això, hi ha mètodes d’estalvi que requereixen un mínim esforç i estan a l’abast de quasi tothom. Càrol Rafales, de l’equip de producte d’11Onze, ens en presenta un de ben senzill de seguir.

Són moltes les persones que tracten d’estalviar per fer front a imprevistos, preveure futures compres o planificar unes bones vacances. Tantes com les que no saben com fer-ho, o que comencen a estalviar tot animades, però ho deixen córrer al cap de poc temps. Potser la clau està en anar pas a pas i començar a estalviar petites quantitats. Com apunta Rafales, “veritat que si us dic d’estalviar un euro la primera setmana, i dos la segona, no us sembla tan difícil?”.

Doncs en això es basa el repte d’estalvi de les 52 setmanes. Un mètode per estalviar fàcilment que consisteix a posar una quantitat de diners, durant 52 setmanes, en una guardiola, pot o el que t’agradi més, equivalent al número de la setmana que toqui.

De mica en mica s’omple la pica

Estalviar un euro la primera setmana, dos la segona, i així successivament, ens pot semblar ridícul, però si tenim en compte que al cap de l’any haurem estalviat 1.387 €, estem parlant d’una xifra que no és gens menyspreable. I que en tot cas, si tens un nivell d’ingressos prou elevat, “pots començar amb una xifra més elevada de” per exemple “21 €, per aconseguir més de 2.300 € al final de l’any”, explica Rafales.

Si no ens en refiem de la nostra constància en seguir aquest mètode, sempre podem programar una transferència setmanal a un compte d’estalvi, que fins i to ens pot donar uns interessos. A més, d’aquesta manera ens assegurem que aquests diners siguin de difícil accés ràpid, evitant temptacions de trencar la guardiola.

Si vols descobrir com beure la millor aigua, estalviar diners i ajudar al planeta, entra a Imprescindibles 11Onze.

Desde los inicios de 11Onze hemos ido informando a nuestra comunidad que el oro es una gran herramienta para proteger los ahorros y que su precio continuaría subiendo. El tiempo nos ha dado la razón. En los últimos cinco años, ha experimentado un aumento espectacular de valor, duplicando su precio y reafirmándose como el activo más valioso del mercado.

El precio del oro se ha consolidado por encima de los 2.150 euros la onza después del tercer mes consecutivo al alza, todo y la ligera bajada de precio a mediados de mayo. La fortaleza de su cotización durante los primeros cinco meses del año ha sido causada por la fuerte demanda procedente de los bancos centrales de economías emergentes, debido las tensiones geopolíticas y la persistente inflación.

Desde principio de año, el oro se ha revalorado un 17%, siguiendo la tendencia al alza del 2023 en que, aunque experimentó algunas fluctuaciones a lo largo del año, subió un 15% a causa de la crisis bancaria estadounidense, las tensiones geopolíticas, los conflictos bélicos y la política monetaria de la Reserva Federal de los Estados Unidos.

John Reade, estratega de mercado en jefe para Europa y Asia del Consejo Mundial del Oro, apuntaba hace un mes que los precios del oro han experimentado un notable repunte, duplicándose en los últimos cinco años desde 2019. Es más, Reade señalaba que la evolución del precio del metal dorado se ha producido en gran medida independiente de la del dólar estadounidense, que suele ser uno de los factores que más influyen en el precio del oro.

Las economías en vías de desarrollo marcan el camino

El analista del WGC explicaba que los mercados emergentes, en particular India y China, ya representan la mitad de la cuota del mercado mundial del oro después de haber experimentado un aumento de la producción y del comercio en este metal precioso. Además, prevé que el precio del oro aumente sustancialmente en breve, citando la compra constante por parte de los bancos centrales como principal factor impulsor detrás la tendencia al alza.

“Instamos los inversores a incorporar el oro a sus carteras financieras y de inversión y a buscar la diversificación. El oro no solo diversifica, sino que también estabiliza las carteras financieras. Además, es probable que cualquier reducción de los tipos de interés estadounidenses repercuta favorablemente en los precios del oro”, aconsejó Reade.

Otros analistas, como los del Bank of America, esperan que continúe el repunte y creen posible un precio de 3.000 dólares por onza a finales de año. Y es que, la incertidumbre económica, las políticas monetarias expansivas, la inflación y la desvalorización de monedas, continúan siendo tan relevantes hoy como hace unos meses y podrían seguir impulsando el precio del oro en un futuro próximo.

Preciosos 11Onze te lo pone fácil para que puedas comprar oro al mejor precio y con total seguridad. Llámanos y habla sin ningún compromiso con uno de nuestros agentes para aclarar cualquier duda que puedas tener y protégete de las crisis económicas con el valor refugio por excelencia: Oro Patrimonio.

Si te ha gustado este artículo, te recomendamos:

Finanzas

FinanzasEl oro es el activo más valioso del mundo

4min lecturaEl activo con la capitalización bursátil más elevada no...

Amb l’actual inflació, els diners al banc no fan més que perdre valor dia rere dia. Però sempre és necessari mantenir una mica de liquiditat per si sorgeix algun imprevist. Per això els experts recomanen tenir un “matalàs” d’efectiu en els teus comptes d’estalvi que cobreixi com a mínim tres mesos de despeses.

La vida està plagada d’imprevistos. També en el pla econòmic. A vegades són positius, com un augment de sou, però a vegades hem d’afrontar sorpreses desagradables que fan mossa en la nostra butxaca. Pot ser des d’una despesa puntual extraordinària, com quan hem de reposar un electrodomèstic vell de casa, fins una cosa més seriosa, com patir una malaltia incapacitant o quedar-nos sense treball.

Per fer front a aquestes eventualitats, és necessari disposar d’un fons d’emergència. L’antic costum de guardar els diners en el matalàs o en qualsevol altre amagatall de la casa et permet disposar d’ells de manera immediata, però és poc recomanable pel risc de robatori i la nul·la rendibilitat.

És preferible recórrer a les entitats bancàries, tot i que has de tenir en compte el límit del Fons de Garantia de Dipòsits d’Entitats de Crèdit per a que els teus diners sempre estiguin protegits.

Assegura els teus estalvis

Com detalla el seu web, aquest organisme “té per objecte garantir els dipòsits en diners i en valors o altres instruments financers constituïts en les entitats de crèdit, amb el límit de 100.000 euros per als dipòsits en diners”.

Això desaconsella tenir més de 100.000 euros en comptes i dipòsits a termini d’una mateixa entitat, ja que el fons només cobrirà fins a 100.000 euros per titular en cas que el teu banc faci fallida.

Si, per exemple, tinguessis 120.000 euros en una entitat que ha fet fallida, encara que fora en diversos comptes o dipòsits, aquest organisme només et retornaria 100.000 i perdries els altres 20.000. D’aquí la conveniència de repartir els diners entre diverses entitats per a que els comptes i dipòsits no superin el límit garantit en cap d’elles.

De quant parlem?

Només en casos molt excepcionals el nostre fons d’emergència hauria d’assolir aquests 100.000 euros, especialment en un moment com aquest, en el qual l’elevada inflació fa que els diners dipositats al banc perdin valor mes rere mes. De totes maneres, l’import òptim dependrà en última instància de les nostres circumstàncies personals: bàsicament, quines són les nostres despeses previstes i amb quins ingressos podríem comptar en cas d’un esdeveniment negatiu.

Els experts solen recomanar que el coixí financer cobreixi com a mínim tres mesos de despeses. Cal tenir en compte que mantenir un saldo massa baix en el nostre compte ens pot fer entrar en números vermells amb facilitat, la qual cosa generaria despeses financeres pel descobert.

L’OCU, per exemple, indica que una quantitat prudent en els comptes corrents “pot ser l’equivalent a tres mesos del teu salari”. No recomana més perquè aquests comptes “no són el millor lloc per a mantenir els nostres estalvis, ja que pràcticament cap entitat les premia amb interessos”.

Quant al màxim, no sol recomanar-se més del necessari per a cobrir sis mesos de despeses. De fet, el portal ‘Finances per a tots’, una iniciativa del Banc d’Espanya, la Comissió Nacional del Mercat de Valors i el Ministeri d’Assumptes Econòmics i Transformació Digital, aconsella “acumular un fons equivalent a entre tres i sis mesos de despeses”. A partir d’aquí es tracta de buscar inversions que garanteixin una bona rendibilitat.

11Onze és la fintech comunitària de Catalunya. Obre un compte descarregant la super app El Canut per Android o iOS. Uneix-te a la revolució!