¿Quién comprará la deuda de los Estados Unidos?

La Cámara de Representantes de los Estados Unidos aprobó este miércoles por amplia mayoría el acuerdo para elevar el techo de deuda. Un día después, el texto también ha pasado la votación del Senado. Pero ¿cómo se financiará este déficit público?

A Winston Churchill se le atribuye la célebre frase: “Se puede contar con que los americanos harán lo que es correcto, después de haber agotado todas las otras posibilidades”. La pantomima que acompaña el cíclico estira y afloja político del debate sobre el techo de deuda de los Estados Unidos parece confirmar las palabras del indomable ‘Bulldog’ británico.

Tal como estaba previsto, después de una tensa negociación los legisladores de los dos partidos han aprobado, a última hora, el acuerdo para elevar el techo de deuda, evitando el impacto devastador que una suspensión de pagos tendría para la economía. El acuerdo propuesto por Kevin McCarthy y Joe Biden – puesto a votación en la Cámara de Representantes este miércoles – salió adelante con 314 votos a favor (165 demócratas y 149 republicanos) y 117 votos en contra.

El acuerdo tenía un margen de hasta el 5 de junio, cuando se prevé que el país supere el actual techo de deuda, para ser ratificado con una segunda votación en el Senado. Una mera formalidad que se ha consumado un día después, también con una amplia mayoría (63 – 36). El compromiso bipartidista acordado suspenderá el límite de gasto fijado por el Congreso hasta el 1 de enero del 2025, poco después de las elecciones presidenciales previstas para noviembre del 2024.

Las propuestas del partido republicano han forzado una reducción del déficit gubernamental en unos 1,5 billones de dólares a lo largo de la próxima década, gracias a que se ha acordado una financiación básicamente estática que no afecta al departamento de defensa. Esto queda lejos del aumento del 7% que pedían los demócratas, pero, como contrapartida, se mantienen los 369.000 millones de dólares en incentivos solicitados por el presidente Joe Biden para las energías limpias.

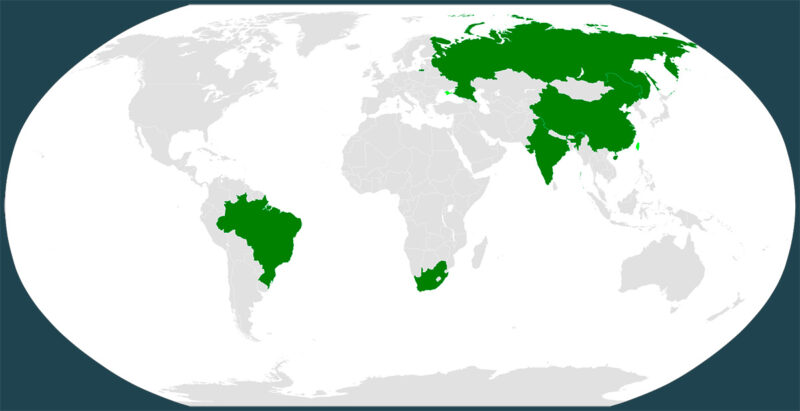

Principales acreedores nacionales y extranjeros

El gobierno de los Estados Unidos emite Bonos del Tesoro como principal método de financiación de su deuda. Estos bonos son títulos de deuda emitidos por el gobierno bajo la promesa de pagar una cantidad fija de intereses en un periodo determinado. Son considerados una inversión segura por el hecho que el gobierno de los Estados Unidos ha mantenido un historial impecable en el pago de sus deudas. Los Bonos del Tesoro se venden a través de subastas y están disponibles para inversores nacionales y extranjeros.

Gran parte de los 31,4 billones de dólares de la deuda actual está en manos del público (24,6 billones) en forma de títulos financieros emitidos por el Departamento del Tesoro. En otras palabras, es financiado por inversores privados estadounidenses a través de fondos de inversión, fondo de pensiones, aseguradoras y bancos. Así como a través de la Reserva Federal y el banco central del país, o agencias gubernamentales como, por ejemplo, la de la Seguridad Social.

El resto, unos 7 billones de dólares, está repartido al 50% entre bancos centrales e inversores privados extranjeros. Concretamente, Japón (1,087 billones), China (869.000 millones) y el Reino Unido (655.000 millones) son los principales tenedores extranjeros de deuda de los Estados Unidos. La demanda extranjera de Bonos del Tesoro cayó un 6% a lo largo de 2022 a causa de la fortaleza del dólar y del aumento de los tipos de interés, pero se ha ido recuperando durante el primer trimestre de este año.

¿Un volumen de deuda insostenible?

A pesar de la astronómica deuda actual, la Oficina Presupuestaria del Congreso (CBO) prevé que el gasto público de los Estados Unidos aumente de 6 a 10 billones en los próximos diez años. Esto duplicaría el déficit fiscal de 1,3 a 2,7 billones de dólares en el mismo periodo, llegando a una cifra de deuda de unos 46 billones de dólares en el 2033. Esta cantidad de deuda no será fácilmente absorbible teniendo en cuenta que los costes netos por intereses se triplicarán hasta llegar a los 1,2 billones de dólares anuales.

Este aumento de los costes de la financiación de la deuda podría desplazar importantes inversiones públicas que impulsan el crecimiento económico, disminuyendo todavía más la capacidad del país para hacer frente a su deuda. Además, hace prever una mayor inflación y una erosión de la confianza en el dólar estadounidense, un elemento clave para garantizar la capacidad de endeudamiento, sin consecuencias, del gigante americano.

En este contexto de desconfianza en la habilidad del gobierno de los EE. UU. para controlar su gasto, no resulta sorprendente que las compras de oro de los bancos centrales lograran máximos históricos a lo largo del año pasado y que no den señales de decaer en el 2023. Otros países no solo están comprando cantidades récord de oro como único valor seguro, sino que, todo y una ligera recuperación en los últimos meses, en el cómputo general siguen reduciendo sus reservas en dólares. Estas acciones ponen de manifiesto que abordar el problema de la deuda nacional es una parte esencial para asegurar el futuro económico de los Estados Unidos, pero también del sistema monetario internacional establecido.

Si quieres descubrir la mejor opción para proteger tus ahorros, entra en Preciosos 11Onze. Te ayudaremos a comprar al mejor precio el valor refugio por excelencia: el oro físico.

Deja una respuesta

Lo siento, debes estar conectado para publicar un comentario.

Tots els paisos s’estàn endeutant. Mireu Espanya. Segons les teories conspiratives, sembla que vulguin que petin els paisos i que siguin els grans empresaris els qui manin en el món.

Sí, Jordi. En el fons, això ja és una mica així, perquè els grans tenidors del deute sobirà dels països són privats.

Gràcies per la teva reflexió!

Gràcies!

Gràcies, Joan!!!

Anar xutant la pilota (del deute) endavant… fins que peti.

En el títol de l’article:

***Un dia després, el text també ha… (en català jo diria, L’endemà, el text també ha…)***

Moltes gràcies pel teu comentari, Miquel!!!

👍

Gràcies, Manel!!!